21 novembre 2022

I controlli di identità sono una parte obbligatoria del processo di onboarding finanziario, ma molti consumatori di oggi sono riluttanti a recarsi in una filiale, a partecipare a una videoconferenza o a rispondere a domande su un prestito contratto 10 anni fa per dimostrare di essere chi dicono di essere.

UBS, il più grande istituto bancario svizzero e la più grande banca privata del mondo, non è diversa da altri istituti finanziari in questo scenario. L'istituto valuta costantemente come innovare i processi attuali per migliorare l'esperienza dei clienti, ma deve assicurarsi che il miglioramento dell'esperienza dei clienti non aumenti i rischi. Uno dei processi aziendali più comuni che gli istituti finanziari cercano di modernizzare è il processo di onboarding. Sia per gli istituti finanziari che per i clienti, si tratta spesso di un processo molto manuale e dispendioso in termini di tempo, che si basa in larga misura su interazioni di persona. Una delle conseguenze inaspettate della pandemia, tuttavia, è stata che i clienti si sentono ora autorizzati a usufruire di un'ampia gamma di servizi virtuali che tradizionalmente venivano svolti di persona.

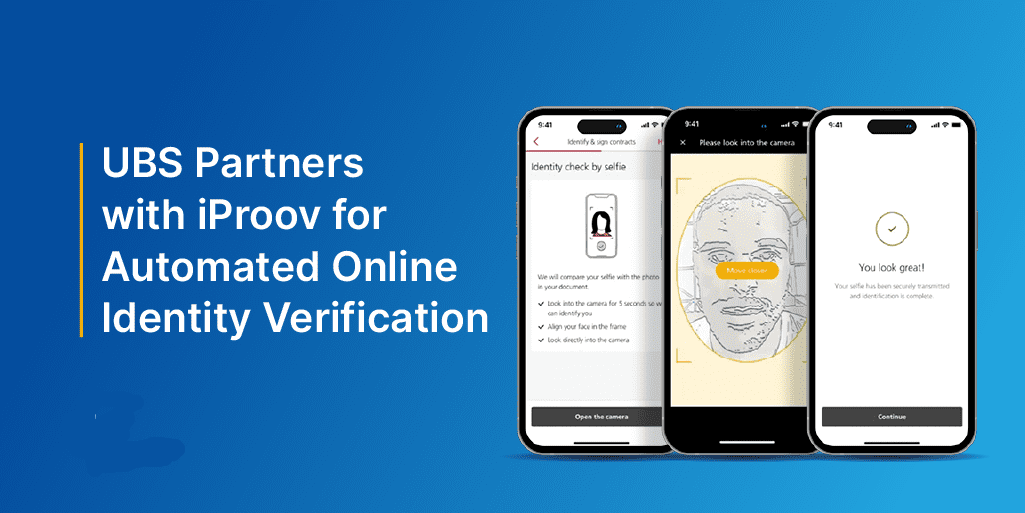

UBS ha fatto proprio questo sentimento e, con iProov, offre ora un servizio per l'apertura di nuovi clienti online con un processo sicuro, veloce e conveniente. Con iProov, i clienti di UBS sono ora in grado di aprire un conto online in pochi minuti, grazie alla verifica automatica dell'identità.

Nel maggio 2022 UBS ha lanciato UBS key4 per i clienti che desiderano effettuare le proprie operazioni bancarie in qualsiasi momento della giornata, in modo completamente digitale. UBS key4 comprende conti personali, libretti di risparmio, carte di debito e altre carte, opzioni di pagamento mobile e altro ancora. Grazie alla tecnologia di verifica facciale iProov, i clienti di UBS key4 possono ora accedere al servizio da remoto 24 ore su 24, 7 giorni su 7, in soli 5 minuti. I clienti si iscrivono al servizio semplicemente scannerizzando il proprio volto su un documento governativo affidabile, come un passaporto dotato di chip NFC. UBS è la prima banca in Svizzera a offrire questo processo per l'apertura di un conto in combinazione con la firma elettronica qualificata.

Prima di collaborare con iProov, UBS key4 si affidava alle videochiamate per verificare virtualmente l'identità dei clienti.

Perché la verifica biometrica del volto è una novità per il settore dei servizi finanziari?

La verifica biometrica del volto consente alle banche e ad altre aziende regolamentate di effettuare in modo sicuro:

- Verificate che una persona online sia chi dice di essere, in pochi secondi.

- Confermare che un individuo online è una persona reale e non una foto, un video o un'altra imitazione, proteggendo così dal furto d'identità e dalla frode d'identità sintetica.

Questo modernizza l'esperienza di onboarding per fornire agli utenti un servizio completamente digitale, veloce e conveniente:

- Semplifica l'esperienza dell'utente per i clienti nuovi ed esistenti: l'accesso a un nuovo conto bancario, a una carta di credito o a un altro servizio richiede pochi minuti anziché giorni.

- Offre inclusività: tutti hanno un volto e non è necessario alcun hardware specializzato per completare una verifica biometrica del volto; tutto ciò che serve è una fotocamera rivolta verso l'utente su un dispositivo o un chiosco

- Rassicura i clienti sulla presenza di controlli di sicurezza e sulla protezione delle loro finanze.

- Protegge l'organizzazione da perdite finanziarie dovute a frodi

- Rispetto dei requisiti KYC e di altre normative.

Ma è importante capire che non tutte le tecnologie di verifica facciale sono uguali. Gli istituti finanziari richiedono i più alti livelli di resistenza alle minacce avanzate e molti fornitori di sistemi di verifica biometrica non sono in grado di fornirli. iProov è diverso perché offre:

- Tecnologia Flashmark brevettata che utilizza la luce e il colore per verificare che un cliente sia la persona giusta, una persona reale, e verifica in tempo reale

- I più alti livelli di sicurezza contro gli attacchi iniettati digitalmente

- Protezione contro l'evoluzione delle minacce informatiche, grazie all'iProov iSOC e alla gestione continua delle minacce.

- Autenticazione passiva - la luce e il colore fanno il lavoro, richiedendo all'utente di guardare semplicemente il proprio dispositivo. Non sono necessarie istruzioni complicate per muoversi o leggere numeri.

- Basato sul cloud per la massima sicurezza - iProov presuppone che il dispositivo dell'utente sia stato compromesso

- Esperienza comprovata - iProov è utilizzato in implementazioni mission-critical su larga scala in tutto il mondo, tra cui banche e governi come Rabobank, ING, il Dipartimento di Sicurezza Nazionale degli Stati Uniti, il Ministero degli Interni del Regno Unito, l'Ufficio delle Imposte australiano, Singapore GovTech e altri ancora.

- Accuratezza e prestazioni eccezionali - iProov offre un tasso di superamento tipico del 98% e un numero medio di tentativi pari a 1,1 sulla base dei risultati di produzione, offrendo ai clienti l'esperienza più agevole e senza problemi possibile.

La domanda dei consumatori di utilizzare la biometria facciale come metodo di verifica e autenticazione online è già enorme, e sta crescendo. Il Digital Identity Report di iProov ha rilevato che:

- Il 55% dei consumatori utilizza già la biometria per sbloccare i propri dispositivi mobili

- Il 64% dei clienti del mobile banking utilizza già l'autenticazione facciale per accedere al proprio conto o lo farebbe se venisse offerta - iProov consente agli istituti finanziari di rendere tutti i servizi accessibili in modo sicuro e semplice grazie alla verifica facciale

Come funziona la verifica biometrica del volto per i fornitori di servizi finanziari?

Immaginiamo che un consumatore voglia richiedere un nuovo conto o una nuova carta di credito a un istituto finanziario online. Inizia il processo di richiesta sul proprio smartphone, tablet o computer e arriva alla fase in cui deve dimostrare la propria identità.

Alcuni istituti finanziari potrebbero insistere affinché il cliente si rechi in una sede fisica per confermare la propria identità e completare la domanda. Altri potrebbero richiedere una verifica dell'identità tramite videochiamata, in cui un operatore del servizio clienti chiede di vedere il documento d'identità del cliente e lo confronta con il suo volto. Altri ancora si affidano a controlli dell'identità basati sulla conoscenza, ad esempio chiedendo all'utente di fornire informazioni su precedenti prestiti o mutui o altri prodotti finanziari.

La verifica biometrica del volto di iProov sostituisce tutte le attese, l'elaborazione manuale, la frustrazione degli utenti, gli abbandoni e i rischi per la sicurezza insiti nei tipici metodi di verifica dell'identità.

Il cliente deve semplicemente scansionare il proprio documento d'identità di fiducia utilizzando il proprio smartphone, dispositivo mobile o computer. iProov utilizza una semplice scansione multi-frame del volto che utilizza una sequenza di luci colorate per confermare che il cliente sia:

- La persona giusta: L'utente corrisponde all'immagine di un documento d'identità con foto affidabile o di un dato biometrico precedentemente registrato.

- Una persona reale: Il riflesso della luce sulla pelle conferma che si tratta di un dato biometrico umano autentico e non di una foto o di un altro artefatto.

- Autenticazione in tempo reale: La sequenza di colori illuminati crea una biometria unica che non può essere riutilizzata o ricreata, convalidando l'autenticazione in tempo reale.

Il processo di verifica dell'identità richiede pochi secondi e consente al cliente di controllare l'intero percorso.

Richiedete una demo di iProov o leggete di più sul nostro lavoro di verifica biometrica nel settore dei servizi finanziari.