9 de julho de 2024

Na sua essência, Conheça o seu cliente (KYC) e Anti-Lavagem de Dinheiro (AML) existem para limitar ou atenuar o impacto do branqueamento de capitais, do financiamento do terrorismo, da corrupção e de outras formas de crime financeiro.

O KYC e o AML são obrigatórios para as entidades regulamentadas consideradas de alto risco de facilitar a criminalidade financeira. Embora as instituições financeiras (IF) estejam normalmente associadas ao KYC e AML, os regulamentos podem aplicar-se a tudo, desde um casino a uma galeria de arte. Alguns países ainda não têm regulamentos AML e os regulamentos de algumas jurisdições são muito mais rigorosos do que outros - por isso, deve sempre consultar os regulamentos específicos do seu país (como o AML6 na UE e o Bank Secrecy Act nos EUA).

Embora estes dois termos sejam frequentemente utilizados em conjunto, compreender os seus significados distintos e a sua importância é crucial para as empresas que operam neste cenário altamente regulamentado. Essencialmente, o KYC é o processo que as organizações utilizam para verificar a identidade dos clientes e enquadra-se na estrutura AML mais alargada.

Um dos principais problemas para as organizações é conseguir verificar de forma rápida e precisa a identidade de um novo cliente através de um canal online remoto, proporcionando simultaneamente uma experiência positiva ao cliente. Os procedimentos robustos são essenciais para reduzir os riscos, cumprir os regulamentos e manter a confiança dos clientes e das autoridades;o primeiro e mais importante passo nos esforços KYC/AML é verificar de forma fiável quem são realmente os seus clientes.

O que é Conhecer o seu cliente (KYC)?

O KYC é um requisito regulamentar financeiro que é exigido por diferentes regulamentos, dependendo da região. Nos EUA, por exemplo, é geralmente conhecido como Programa de identificação do cliente (CIP) e é obrigatório pelo USA Patriot Act.

O KYC é um requisito segundo o qual as entidades regulamentadas devem obter informações pessoais sobre um cliente para garantir que os seus serviços não são utilizados de forma abusiva e que as pessoas que solicitam serviços financeiros não constam de listas de sanções ou de PEP. Estes procedimentos KYC têm lugar aquando da abertura da conta e, posteriormente, periodicamente, ou quando um cliente altera os seus dados. As informações pessoais recolhidas diferem globalmente com base nos regulamentos, na apetência pelo risco da organização e no produto.

É importante poder verificar a identidade declarada de uma pessoa num canal em linha/remoto. Com a tecnologia biométricaé possível verificar um cliente em relação à sua identidade declarada de uma forma que proporciona o mais elevado nível de segurança, sendo ao mesmo tempo fácil de utilizar e inclusiva. O iProov utiliza a verificação biométrica facialporque é o método mais seguro, conveniente e inclusivo de apoiar remotamente a conformidade KYC.

Atualmente, o KYC custa a um banco médio na Europa 60 milhões de dólares por ano. A utilização de uma solução de verificação facial, como o iProov, pode ajudar a reduzir alguns destes encargos, melhorando a eficiência e a experiência do cliente durante a integração.

O que é o combate ao branqueamento de capitais (AML)?

A LBC é um quadro de leis e políticas que visa prevenir e identificar crimes financeiros, incluindo tudo, desde o financiamento do terrorismo ao branqueamento de capitais. Para a maioria das instituições, a LBC começa com o KYC - conhecer os seus clientes - e continuará através da monitorização da atividade financeira e da comunicação de comportamentos suspeitos.

Por conseguinte, a LBC pode referir-se a um vasto conjunto de técnicas utilizadas para cumprir requisitos rigorosos e evitar responsabilidades.

Os bancos globais foram multados em 5 mil milhões de dólares por infracções AML em 2022, um aumento de 50% em relação ao ano anterior. Por conseguinte, os bancos estão a investir fortemente na conformidade, nomeadamente através do reforço dos processos de integração.

A verificação biométrica facial pode ajudar as organizações com partes específicas e críticas da AML. As áreas em que o iProov pode ajudar incluem...

- Impedir que os maus actores tenham acesso aos seus serviços no ponto de registo.

- Verificação de que um utilizador é a pessoa certa utilizando a sua identidade declarada durante a integração e a autenticação de retorno.

- Proteção contra a criminalidade financeira, verificando se os clientes são quem dizem ser.

Mais informações sobre como ajudamos a a proteger os principais bancos contra o branqueamento de capitais pode ser consultado aqui.

Qual é a diferença entre KYC e AML?

Em suma, o KYC e o AML não devem ser colocados um contra o outro. Isto deve-se ao facto de a AML ser um termo genérico para várias técnicas e regulamentos, e o KYC ser dentro se enquadra. O KYC é um dos muitos mecanismos que podem facilitar a conformidade com o quadro AML mais alargado.

KYC refere-se especificamente à verificação da identidade e à avaliação do risco, enquanto AML pode referir-se a uma gama muito mais vasta de técnicas (como a monitorização de transacções, diligência devida reforçada, sanções e rastreio de PEP, etc.) para monitorizar o risco durante e após as verificações KYC.

Em última análise, o KYC é uma parte da AML.

De que é que precisa: KYC ou AML?

Os regulamentos KYC e AML variam consoante a jurisdição, mas na maioria são obrigatórios. Por exemplo, a conformidade KYC e AML tem sido obrigatória para os bancos dos EUA desde 2001, altura em que foi promulgado o Patriot Act dos EUA.

Devido à sobreposição, seria impossível cumprir os requisitos AML sem primeiro dispor de controlos KYC adequados.

Em última análise, o branqueamento de capitais está está a aumentare as instituições financeiras têm muito trabalho a fazer para o acompanhar. É por isso que soluções como o iProov, que pode verificar com segurança a identidade de um cliente remoto em jurisdições que permitem a integração automatizada remota, se tornaram essenciais.

Consequências de uma má conformidade AML e KYC

- Facilitar, sem o saber, actividades criminosas e terroristas

- Coimas regulamentares e sanções legais significativas

- Perda de confiança dos consumidores e danos para a sua reputação

- Exposição a maiores riscos financeiros e operacionais

Porque é que a diligência devida ao cliente é importante?

O KYC é uma parte fundamental da estrutura de combate ao branqueamento de capitais, e a diligência devida do cliente (CDD) é um subconjunto dos processos KYC.

A existência de controlos KYC adequados permitir-lhe-á realizar as devidas diligências relativamente a um cliente ou conta, de acordo com o respetivo nível de risco.

A iProov não efectua verificações de diligência prévia do cliente. Fornecemos verificação de identidade fiável durante a integração e autenticação contínua utilizando biometria facial. No entanto, a verificação de identidade faz parte do CDD. Uma vez verificada, as instituições financeiras podem então determinar quais as contas que requerem mais diligências.

Assegurando uma Conformidade KYC/AML Robusta com Biometria: Como é que o iProov o apoia?

Os processos KYC/AML tradicionais baseiam-se frequentemente na verificação manual de documentos e na autenticação baseada no conhecimento, o que pode ser moroso, propenso a erros e vulnerável a fraudes. As soluções de verificação de identidade biométrica oferecem uma alternativa segura e eficiente.

Com um breve scan facial, a verificação facial altamente segura do iProov pode garantir a presença genuína de um utilizador remoto e apoiar a conformidade com os regulamentos KYC e AML sem esforço.

A verificação remota e fiável da identidade depende da ligação da pessoa física que afirma a sua identidade a um documento de identidade. A única forma de o fazer é através da biometria. A identificação com fotografia emitida pelo governo permite que um indivíduo afirme a sua identidade online e o iProov permite que uma organização verifique se o rosto físico da pessoa que afirma essa identidade é efetivamente o titular genuíno desse documento de identificação.

A nossa verificação biométrica, líder de mercado, é implementada em todo o mundo em conjunto com a verificação de documentos para criar uma solução KYC de ponta a ponta, que pode depois apoiar uma maior conformidade AML.

Este facto tem uma série de vantagens importantes:

- Melhorar a precisão e a eficiência da integração de novos clientes à distância: A investigação da iProov em 2020 mostrou que, embora metade dos 20 principais bancos dos EUA permitia que um novo cliente abrisse uma conta em 30 minutos ou menos, quase metade demorava 2 dias ou mais. A tecnologia iProov resolve este problema eliminando a necessidade de controlos presenciais ou de verificação manual, o que aumenta a precisão e reduz os custos. Também acelera o processo, permitindo que os clientes tenham acesso rápido às suas novas contas, mantendo elevados níveis de segurança.

- Mitigar o risco de fraude e crime financeiro: O iProov permite-lhe garantir que os novos clientes são quem dizem ser, com um elevado nível de segurança.

- Reduzir o risco de penalidades de conformidade e danos à reputação devido à publicidade negativa: O iProov permite que as instituições financeiras cumpram as directrizes regulamentares, tranquilizando os clientes e protegendo a reputação da organização.

Isto acaba por reduzir os custos e o tempo necessário para o KYC e a verificação da identidade, eliminando grande parte dos encargos associados ao ecossistema KYC/AML.

Porque é que é necessário garantir a vivacidade em KYC e AML?

A vivacidade refere-se a tecnologias que verificam se um rosto apresentado a um dispositivo é um ser humano vivo. Mas nem todas as soluções de vivacidade são iguais. O conjunto de soluções biométricas da iProov é um dos mais acreditados, testados e robustos do mundo

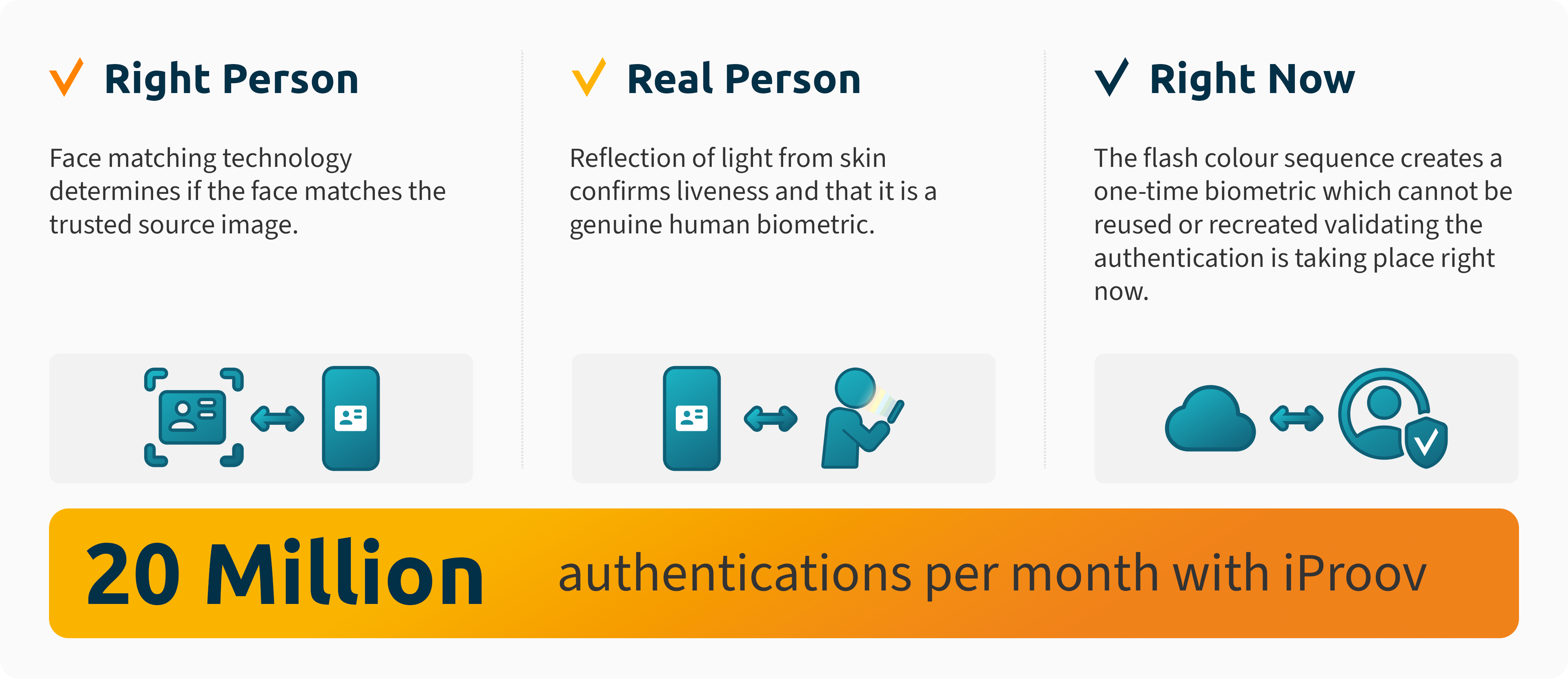

A nossa solução utiliza um scan facial passivo e sem esforço para garantir que um indivíduo...

- É a pessoa certa, utilizando a correspondência facial e fazendo corresponder a identidade a um documento de identidade com fotografia fiável.

- É uma pessoa real, viva, e não um ataque de apresentação (um artefacto físico ou digital apresentado ao sensor do dispositivo, como uma fotografia ou uma máscara).

- está a autenticar-se neste momento, e não um ataque injetado digitalmente utilizando um deepfake ou outro meio sintético (garantida por uma biometria de uso único fornecida pelo Flashmark).

O nível mais elevado de garantia é recomendado para KYC/AML porque a integração inicial do utilizador é uma ação de alto risco - não sabe nada sobre o utilizador ou o seu risco até o ter integrado, pelo que é importante começar de forma segura, uma vez que a confiança estabelecida na integração se manterá ao longo do ciclo de vida do cliente. A nossa solução garante que os utilizadores se autenticam em tempo real e a nossa solução pioneira no sector gestão ativa de ameaças iSOC permite responder a ameaças novas e emergentes.

KYC e AML: Resumo

- O KYC é o requisito para as organizações financeiras obterem informações pessoais sobre os seus clientes para garantir que os serviços não são utilizados indevidamente.

- O KYC faz parte de uma estrutura AML mais alargada, que se refere a um conjunto de regulamentos e técnicas destinados a minimizar o branqueamento de capitais.

- As instituições financeiras estão a gastar milhares de milhões de dólares anualmente para combater o crime financeiro. Estas organizações enfrentam riscos regulamentares e de reputação significativos se não cumprirem com KYC e AML.

- O iProov suporta a conformidade KYC e AML através de dois métodos: verificação de clientes durante a integração remota e autenticação contínua de clientes que retornam. Isto significa que pode ter a certeza de que os seus clientes são quem dizem ser.

- O uso do iProov para auxiliar com KYC e AML pode reduzir custos, melhorar e agilizar a conformidade regulamentar, reduzir os tempos de integração e minimizar as frustrações, além de encantar os clientes.

- Lembre-se que estes pontos dependem do país e da jurisdição. Não se esqueça de consultar a diretiva da sua jurisdição para obter informações mais específicas.

Entenda que os regulamentos KYC e AML não são uma ameaça vazia: em 2020, um número impressionante de US$ 10,6 bilhões em multas foram impostos globalmente por não conformidade com os regulamentos AML e KYC, aumentando 27% em relação ao ano anterior. As organizações estão sob crescente escrutínio e o iProov pode ajudar.

A verificação biométrica pode simplificar os processos KYC/AML, minimizando os riscos e garantindo a conformidade regulamentar. Solicite uma demonstração da nossa solução aqui.