Ngày 9 tháng 7 năm 2024

Giới thiệu cốt lõi, các quy định Biết khách hàng của bạn (KYC) và Chống rửa tiền (AML) tồn tại để hạn chế hoặc giảm thiểu tác động của rửa tiền, tài trợ khủng bố, tham nhũng và các hình thức tội phạm tài chính khác.

KYC và AML là bắt buộc đối với các thực thể được quy định được coi là có nguy cơ cao tạo điều kiện cho tội phạm tài chính. Mặc dù các tổ chức tài chính (FI) thường được liên kết với KYC và AML, các quy định có thể áp dụng cho bất cứ thứ gì từ sòng bạc đến phòng trưng bày nghệ thuật. Một số quốc gia chưa có quy định AML và một số quy định của khu vực pháp lý nghiêm ngặt hơn nhiều so với các quốc gia khác - vì vậy bạn nên luôn tham khảo các quy định cụ thể của quốc gia bạn (chẳng hạn như AML6 ở EU và Đạo luật Bảo mật Ngân hàng ở Hoa Kỳ).

Mặc dù hai thuật ngữ này thường được sử dụng cùng nhau, nhưng việc hiểu ý nghĩa và tầm quan trọng riêng biệt của chúng là rất quan trọng đối với các doanh nghiệp hoạt động trong bối cảnh được quản lý chặt chẽ này. Giới thiệu cơ bản, KYC là quy trình mà các tổ chức sử dụng để xác minh danh tính của khách hàng và nó thuộc khuôn khổ AML rộng hơn.

Một vấn đề lớn đối với các tổ chức là có thể xác minh nhanh chóng và chính xác danh tính của khách hàng mới thông qua kênh trực tuyến từ xa trong khi cung cấp trải nghiệm khách hàng tích cực. Các thủ tục mạnh mẽ là rất quan trọng để giảm thiểu rủi ro, tuân thủ các quy định và duy trì niềm tin với khách hàng và chính quyền; Bước đầu tiên và quan trọng nhất trong nỗ lực KYC / AML là xác minh một cách đáng tin cậy khách hàng của bạn thực sự là ai.

Biết khách hàng của bạn (KYC) là gì?

KYC là một yêu cầu quy định tài chính được bắt buộc bởi các quy định khác nhau tùy thuộc vào khu vực. Ví dụ, ở Mỹ, nó thường được gọi là Chương trình nhận dạng khách hàng (CIP) và được ủy quyền bởi Đạo luật Yêu nước Hoa Kỳ.

KYC là một yêu cầu mà theo đó các thực thể được quy định phải có được thông tin cá nhân Giới thiệu khách hàng để đảm bảo rằng dịch vụ của họ không bị lạm dụng và những người đăng ký Dịch vụ Tài chính không nằm trong danh sách trừng phạt hoặc PEP. Các thủ tục KYC này diễn ra khi mở tài khoản và định kỳ sau đó hoặc khi khách hàng thay đổi thông tin chi tiết của họ. Thông tin cá nhân được thu thập khác nhau trên toàn cầu dựa trên các quy định, khẩu vị rủi ro của tổ chức và sản phẩm.

Điều quan trọng là có thể xác minh danh tính được khẳng định của một người trên kênh trực tuyến / từ xa. Với công nghệ sinh trắc học, bạn có thể xác minh khách hàng dựa trên danh tính được khẳng định của họ theo cách mang lại mức độ bảo mật cao nhất trong khi vẫn dễ sử dụng và toàn diện. iProov sử dụng xác minh khuôn mặt sinh trắc học, vì đây là phương pháp an toàn, thuận tiện và toàn diện nhất để hỗ trợ tuân thủ KYC từ xa.

Hiện tại, KYC tiêu tốn của ngân hàng trung bình ở châu Âu 60 triệu đô la mỗi năm. Sử dụng Giải pháp xác minh khuôn mặt như iProov có thể giúp giảm thiểu một số gánh nặng này bằng cách nâng cao hiệu quả và trải nghiệm khách hàng trong quá trình giới thiệu.

Chống rửa tiền (AML) là gì?

AML là một khuôn khổ luật pháp và chính sách nhằm ngăn chặn và xác định tội phạm tài chính, bao gồm mọi thứ từ tài trợ khủng bố đến rửa tiền. Đối với hầu hết các tổ chức, AML sẽ bắt đầu với KYC - biết khách hàng của bạn - và sau đó sẽ tiếp tục thông qua việc giám sát hoạt động tài chính và Báo cáo hành vi đáng ngờ.

Do đó, AML có thể đề cập đến một nhóm lớn các kỹ thuật được sử dụng để đáp ứng các yêu cầu nghiêm ngặt và tránh trách nhiệm pháp lý.

Các ngân hàng toàn cầu đã bị phạt 5 tỷ USD vì vi phạm AML vào năm 2022, tăng 50% so với năm trước. Theo đó, các ngân hàng đang đầu tư mạnh vào việc tuân thủ, đặc biệt là thông qua việc tăng cường quy trình onboarding.

Xác minh khuôn mặt sinh trắc học có thể giúp các tổ chức có các phần cụ thể, quan trọng của AML. Các lĩnh vực mà iProov có thể giúp đỡ bao gồm...

- Ngăn chặn kẻ xấu truy cập vào dịch vụ của bạn tại thời điểm đăng ký.

- Xác minh rằng người dùng là người phù hợp sử dụng danh tính đã xác nhận của họ trong quá trình giới thiệu và trả lại Xác thực.

- Bảo vệ chống lại tội phạm tài chính bằng cách xác minh rằng khách hàng là người mà họ nói.

Bạn có thể tìm thêm thông tin Giới thiệu cách chúng tôi giúp bảo vệ các ngân hàng hàng đầu chống rửa tiền tại đây.

Sự khác biệt giữa KYC và AML là gì?

Nói tóm lại, KYC và AML không được định vị chống lại nhau. Điều này là do AML là một thuật ngữ chung cho một số kỹ thuật và quy định, và KYC nằm trong điều này. KYC là một trong nhiều cơ chế có thể tạo điều kiện tuân thủ khuôn khổ AML rộng hơn.

KYC đề cập cụ thể đến xác minh danh tính và đánh giá rủi ro, trong khi AML có thể đề cập đến một loạt các kỹ thuật (như giám sát giao dịch, tăng cường thẩm định, trừng phạt & sàng lọc PEP, v.v.) để theo dõi rủi ro trong và sau khi kiểm tra KYC.

Cuối cùng, KYC là một phần của AML.

Bạn cần cái nào: KYC hay AML?

Các quy định KYC và AML khác nhau tùy theo thẩm quyền, nhưng phần lớn chúng là bắt buộc. Ví dụ, tuân thủ KYC và AML là bắt buộc đối với các ngân hàng Hoa Kỳ kể từ năm 2001, khi Đạo luật Yêu nước Hoa Kỳ được ban hành.

Do sự chồng chéo, sẽ không thể tuân thủ các yêu cầu AML nếu không có các biện pháp kiểm soát KYC thích hợp trước tiên.

Cuối cùng, rửa tiền đang gia tăng và các tổ chức tài chính có rất nhiều việc phải làm để theo kịp. Đó là lý do tại sao các Giải pháp như iProov, có thể xác minh danh tính của khách hàng từ xa một cách an toàn trong các khu vực pháp lý cho phép giới thiệu tự động từ xa, đã trở nên cần thiết.

Hậu quả của việc tuân thủ AML & KYC kém

- Vô tình tạo điều kiện cho các hoạt động tội phạm và khủng bố

- Tiền phạt quy định đáng kể và hình phạt pháp lý

- Mất niềm tin của người tiêu dùng và thiệt hại danh tiếng

- Tiếp xúc với rủi ro tài chính và hoạt động lớn hơn

Tại sao sự siêng năng của khách hàng lại quan trọng?

KYC là một phần cơ bản của khuôn khổ chống rửa tiền và Thẩm định khách hàng (CDD) là một tập hợp con của các quy trình KYC.

Sau đó, có các biện pháp kiểm soát KYC thích hợp sẽ cho phép bạn tiến hành thẩm định thích hợp đối với khách hàng hoặc tài khoản theo mức độ rủi ro của họ.

iProov không cung cấp kiểm tra thẩm định của khách hàng. Chúng tôi cung cấp xác minh danh tính đáng tin cậy trong quá trình giới thiệu và Xác thực liên tục bằng sinh trắc học khuôn mặt. Tuy nhiên, xác minh danh tính là một phần của CDD. Sau khi xác minh, các tổ chức tài chính có thể xác định tài khoản nào cần thẩm định thêm.

Đảm bảo tuân thủ KYC / AML mạnh mẽ với sinh trắc học: iProov hỗ trợ bạn như thế nào?

Các quy trình KYC/AML truyền thống thường dựa vào xác minh tài liệu thủ công và xác thực dựa trên kiến thức, có thể tốn thời gian, dễ xảy ra lỗi và dễ bị gian lận. Các giải pháp xác minh danh tính sinh trắc học cung cấp một giải pháp thay thế an toàn và hiệu quả.

Với tính năng quét khuôn mặt ngắn gọn, xác minh khuôn mặt bảo mật cao của iProov có thể đảm bảo sự hiện diện thực sự của người dùng từ xa và hỗ trợ tuân thủ các quy định KYC và AML một cách dễ dàng.

Xác minh danh tính từ xa đáng tin cậy phụ thuộc vào việc liên kết người thực xác nhận danh tính của họ với tài liệu nhận dạng. Cách duy nhất để làm điều đó là với sinh trắc học. ID có ảnh do Chính phủ cấp cho phép một cá nhân khẳng định danh tính của họ trực tuyến và iProov cho phép một tổ chức xác minh rằng khuôn mặt vật lý của người khẳng định rằng danh tính thực sự là chủ sở hữu thực sự của tài liệu ID đó. Sự sống động dựa trên khoa học của iProov đảm bảo rằng 'khuôn mặt' áp dụng là Xác thực và không bị giả mạo.

Xác minh sinh trắc học hàng đầu thị trường của chúng tôi được triển khai trên toàn thế giới kết hợp với xác minh tài liệu để tạo ra Giải pháp KYC đầu cuối, sau đó có thể hỗ trợ tuân thủ AML hơn nữa.

Điều này có một số lợi ích chính:

- Cải thiện độ chính xác và hiệu quả của việc giới thiệu khách hàng mới từ xa: Nghiên cứu của iProov vào năm 2020 cho thấy trong khi một nửa trong số 20 ngân hàng hàng đầu của Hoa Kỳ cho phép khách hàng mới mở tài khoản trong 30 phút hoặc ít hơn, thì gần một nửa mất 2 ngày hoặc lâu hơn. Công nghệ iProov giải quyết vấn đề này bằng cách loại bỏ nhu cầu kiểm tra trực tiếp hoặc xác minh thủ công, giúp tăng độ chính xác và giảm chi phí. Nó cũng tăng tốc quá trình, cho phép khách hàng nhanh chóng truy cập vào tài khoản mới của họ, trong khi vẫn duy trì mức độ bảo mật cao.

- Giảm thiểu rủi ro gian lận và tội phạm tài chính: iProov cho phép bạn đảm bảo rằng khách hàng mới là người mà họ nói với mức độ đảm bảo cao.

- Giảm nguy cơ bị phạt tuân thủ và thiệt hại danh tiếng từ công khai tiêu cực: iProov cho phép các FI đáp ứng các hướng dẫn quy định trong khi trấn an khách hàng và bảo vệ danh tiếng của tổ chức.

Điều này cuối cùng làm giảm chi phí và thời gian thực hiện cho KYC và xác minh danh tính, loại bỏ phần lớn gánh nặng liên quan đến hệ sinh thái KYC / AML.

Tại sao bạn cần đảm bảo sự sống động trong KYC & AML?

Liveness đề cập đến các công nghệ xác minh khuôn mặt được trình bày cho một thiết bị là một con người sống. Nhưng không phải tất cả các Giải pháp sống đều như nhau. Bộ Giải pháp sinh trắc học của iProov là một trong những bộ Giải pháp được công nhận, kiểm tra kỹ lưỡng và mạnh mẽ nhất trên thế giới

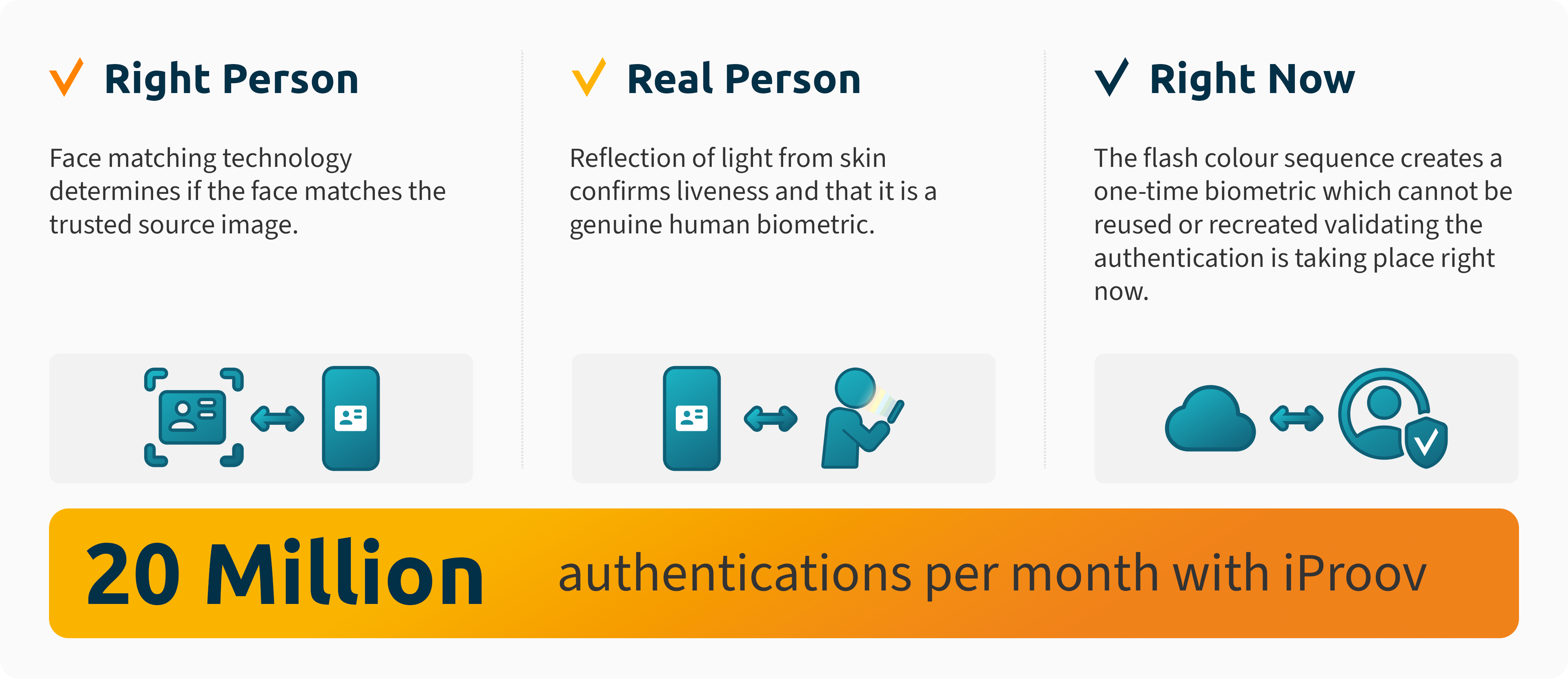

Giải pháp của chúng tôi sử dụng quét khuôn mặt thụ động, dễ dàng để đảm bảo rằng một cá nhân...

- Là người phù hợp, sử dụng đối sánh khuôn mặt bằng cách khớp danh tính với tài liệu nhận dạng ảnh đáng tin cậy.

- Là người thật, người sống và không phải là cuộc tấn công thuyết trình (cấu phần lạ vật lý hoặc kỹ thuật số được trình bày cho cảm biến thiết bị, như ảnh hoặc mặt nạ).

- Đang Xác thực ngay bây giờ và không phải là một cuộc tấn công được tiêm kỹ thuật số bằng cách sử dụng deepfake hoặc phương tiện tổng hợp khác (được đảm bảo bằng sinh trắc học một lần do Flashmark cung cấp).

Mức độ đảm bảo cao nhất được khuyến nghị cho KYC / AML vì việc Đăng ký người dùng ban đầu là một hành động có rủi ro cao - bạn không biết gì Giới thiệu người dùng hoặc rủi ro của họ cho đến khi bạn tham gia, vì vậy điều quan trọng là phải bắt đầu an toàn vì niềm tin được thiết lập khi giới thiệu sẽ tiếp tục trong suốt vòng đời của khách hàng. Giải pháp của chúng tôi đảm bảo người dùng đang Xác thực trong thời gian thực và hệ thống quản lý mối đe dọa chủ động iSOC đầu tiên trong ngành của chúng tôi cho phép ứng phó với các mối đe dọa mới và mới nổi.

KYC và AML: Tóm tắt

- KYC là yêu cầu đối với các tổ chức tài chính để có được thông tin cá nhân Giới thiệu khách hàng của họ để đảm bảo rằng các dịch vụ không bị lạm dụng.

- KYC là một phần của khuôn khổ AML lớn hơn, đề cập đến một bộ quy định và kỹ thuật nhằm giảm thiểu rửa tiền.

- Các tổ chức tài chính đang chi hàng tỷ đô la hàng năm để chống tội phạm tài chính. Các tổ chức này phải đối mặt với rủi ro pháp lý và uy tín đáng kể nếu họ không tuân thủ KYC và AML.

- iProov hỗ trợ tuân thủ KYC và AML thông qua hai phương pháp: xác minh khách hàng trong quá trình Đăng ký từ xa và Xác thực liên tục khách hàng cũ. Điều này có nghĩa là bạn có thể tự tin rằng khách hàng của bạn là những gì họ nói.

- Sử dụng iProov để hỗ trợ KYC và AML có thể cắt giảm chi phí, tăng cường và hợp lý hóa việc tuân thủ quy định, giảm thời gian giới thiệu và giảm thiểu sự thất vọng và làm hài lòng khách hàng.

- Hãy nhớ rằng những điểm này phụ thuộc vào quốc gia và quyền tài phán. Hãy chắc chắn kiểm tra chỉ thị của khu vực pháp lý của bạn để biết thêm thông tin cụ thể.

Hiểu rằng các quy định KYC và AML không phải là mối đe dọa trống rỗng: vào năm 2020, một khoản tiền phạt đáng kinh ngạc 10,6 tỷ đô la đã được áp dụng trên toàn cầu vì không tuân thủ các quy định AML và KYC, tăng 27% so với năm trước. Các tổ chức đang được giám sát ngày càng tăng và iProov có thể giúp đỡ.

Xác minh sinh trắc học có thể hợp lý hóa các quy trình KYC / AML trong khi giảm thiểu rủi ro và đảm bảo tuân thủ quy định. Yêu cầu bản demo Giải pháp của chúng tôi tại đây.